精品课程干货

收藏转发分享

▽

我们在购买重疾险的时候,有没有怀疑过,你买的重疾险可能是“假”的?

还有朋友,会纠结重疾保障到底是保80种好,还是保100种好呢?重疾、轻症分不分组有什么区别呢?健康告知要注意哪些坑呢?

问题复杂是不是?但要不想掉坑,就得弄明白,弄不明白没关系,源来说保的老师来帮你。

接下来,我们就来回顾一下昨晚汪老师的课程吧。让大家在购买重疾险的时候,可以避开这些坑,找到适合自己的产品。

如何辨别假冒伪劣重疾险?

“真”“假”重疾险如何分辨?30秒快速搞定——当你拿到一份保险计划书的时候,记得,首先看看它的名字,如果它的名字带有XX终身寿险、XX两全保险,或者XX保险(分红型)。

那么“恭喜”你,这是一份“假”重疾险。

先不说中国大陆有明文规定,健康险不能有分红。这些由终身寿险或两全险作为主险附加的重疾险,本身保障就有局限性。

而且我们用来做重疾保障的预算,更多花在了寿险和两全险上,这样的规划是不合理的。

我曾经接到一个客户的咨询,这个客户号称年缴保费16万。她去年把她所有保单寄过来广州,让我帮她分析分析。

保单确实很多,堆在一起足足有二十公分高。

但最后我帮她整理后,发现她本人的重疾保障才15万,大部分保单都是两全型寿险、理财性质的年金保险,或二十年到期领满期金等等。

很显然,她买了一堆"假"的重疾险!

了解如何辨别“真”“假”重疾险后,我们再来看看重疾险的保障期限。

我有个朋友前段时间兴高采烈的告诉我,她买了一份超便宜的重疾险,一年1188元保30万,超级划算,险种保的是这样的:

35岁的女性1188元保30万确实便宜。但这里有个问题她忽略了:这是一份保障一年的重疾险。她很快就要36岁了,保费就会变成1902元,如果想要续保,保费就会贵700多元。还未必能一直续保。

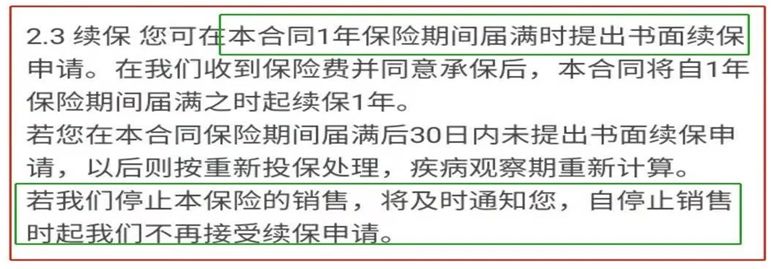

其一,坑在“续保书面申请”。一年365天,去掉90天观察期,实际保障就275天,这275天里假如不小心住院了,得了个原位癌,那是没得赔的。当到期的时候,书面申请,你告知保险公司你得了原位癌,你说它还会继续保吗?这真不敢肯定,因为条款没写。

其二,产品停售不给续保。当你买到60几岁,它突然不卖了,咋办?再买其他重疾险,你会发现,你已经买不了了,也就是在未来还有20年的重疾高发年龄段,你是没有重疾保障的。

最后,买一年保一年,每年都需要缴费,每年的保费都会上涨。

乍一看,一年期重疾险保费确实很低,但是每大一岁,保费就会贵不少,而且,就算一直都能续保,那你得一直缴费,停了就不再保你了。

买哪种重疾险比较好?

买哪种重疾险比较好呢?一般讲到这里,就会涉及两个高频问题:

最近很多公众号都在说不要买带身故保障的重疾,要买纯重疾险。

我很认同纯重疾险能以更低的价格获取更高的重疾保障,对于预算有限且有家庭责任的人而言,一份终身保障的纯重疾加上一份定期寿险会是很不错的选择。

但是,如果预算充裕些的,我认为带身故的终身重疾也是可以考虑的。

毕竟定期寿险保障了我们经济责任最大的二三十年,但年老了身故保障也可以是一种尊严的体现。

且目前市面上绝大多数的重疾险,还是以终身带身故重疾险为主的。

为什么呢?终身肯定有它好的道理:

其一,终身带身故型保险保障内容肯定是更加充足的,比如,绝大多数产品都有轻症多次赔付、绿色通道、投保人豁免、身故赔付等功能,而且一直保到老。

其二,终身带身故型保险都带有身故功能,而且关键是重疾险里面,有很多种疾病是需要达到某种状态、过了多少天数才赔付(比如脑梗,需要确诊180天才赔),而如果在这个期间死亡,那定期重疾险就不赔付的,而终身重疾险就可以赔。

其三,终身带身故型保险具有一定的储蓄意义(不像定期型产品保费都“消费”了),保单本身的价值会随着年份的增长而增值、且不断逼近保额,保单年份越老越值钱。

有人说那不如定期重疾险加上终身寿险?但等保额的终身寿险并不便宜,增额终身寿险价格更高,要做到既满足需求又有效控制价格,所以含身故终身重疾+高额定期寿险会是很好的选择。

第二个问题说到返还,那就更简单了,同样的产品返还型比不返还的贵3-7倍不等,无非就是把多出来的钱拿去投资,赚回来后再返还给消费者。

然而昂贵的保费支出,却会占用了保费预算很大一个比例,往往就会导致其他家庭成员保障不足,还不如买个纯保障的产品,省下的钱拿去放银行,会更划算。

而且,你买保险就是担心自己出险,买返还型保险的话,出险获得了理赔金之后,是不存在返还的。

初衷就是担心出险,后面又想着可以返还,这不是一种矛盾的心理吗?

“病种”数量与分组之坑

第二个坑,就是病种与赔付分组问题。

从这张图中,我们首先要清楚一点——中国保险行业协会统一规定的25种重疾,占到高发重大疾病的95%。

各家公司超过25种保障的那些,80种也好,100种也罢,多出来的几十上百种,其实只占到大病概率的5%。

其次,在这5%中,我们只需要多留意,作为特定的被保险人,我们所关心的女性高发病种、儿童高发病种等,是否有包括在内就可以了。

当然,还有最简单的判断方法,就是如果该包含的重疾都有了,价格也一样,当然选择保障越多的越好;如果保多几种价格要贵出好多,那就选便宜的,毕竟没必要花钱买那么多摆设。

那多次赔付与单次赔付哪个更好呢?

当然是在你的预算内先把保额做高,同样保费单次赔付50万,绝对比多次赔付每次30万更好。

毕竟第一次疾病治得越彻底,第二次疾病出现的几率就越低。

如果预算充裕,可以买足够的保额,那么,多次赔付绝对比单次赔付好,毕竟得病后想再买重疾险基本是不可能的。

那么,我们再来看看重疾分组的问题。

其实,大部分多次赔付险种是分组赔付的,也就是把所有保障的重大疾病分成几组,第一次赔了A组,第二次出现的重疾赔偿,就必须不是A组的疾病了。

那么,当你准备买多次赔付重疾险的时候,坑就来了。

高发的重疾里边,其实癌症已经占了60%,常见的6种重疾占了80%。

也就是说,如果极端情况下,把高发的六种重疾分在同一组,那么多次赔付跟单次赔付的差别就不是很大了。

所以看分组,最重要的,是要留意六种常见重疾的分布情况。分布得越分散,就越利于我们消费者。

在多次赔付的重疾险中,除了看疾病分组之外,还有一个很重要的坑需要留意,那就是每组重疾理赔的间隔时间。

每一次重疾赔付后,都会有一个理赔时间间隔期,在这个间隔期内如果又患了另一种重疾,是不能获得赔付的。

每款产品的理赔间隔期是不一样的,有的180天,有的365天,还有的更长,我们在购买时当然是选择间隔期越短的越好了,因为这样理赔的几率就相对大一些,毕竟我们无法确定我们什么时候会患病。

健康告知之坑

这一个坑是被提及最少但又风险最大的,因为它直接涉及保险产品的核心:理赔。

健康告知是投保过程中必不可少的一个环节,你在确定付费前一定会被问到,过往有没有什么病,有没住过院,家庭有没什么遗传病史等等。

以前我们经常会听说某某在某家保险公司买了保险,然后得了重大疾病却理赔不了的例子,也因此很多人说保险是买的时候容易,赔的时候难。

其实,理赔难或理赔不了并不是保险公司在刁难你,很多问题都在健康告知时就埋下了隐患。

见过太多客户以为买保险只是签个名就可以了,所有的健康告知和资料都是业务员帮忙填的。

也有的客户觉得一些小问题没必要说,以为保险公司应该不会查,或者听说还有“两年不可抗辩条款”——就是两年后有问题被发现保险公司也是要赔的。

其实,现在医院和保险公司的信息基本是互通的,也就是你只要去看病,医生给你写下的病历是有记录的。

保险公司在理赔调研的时候都是可以查到的,如果你过往的病历足以影响理赔,那么拒赔就是很正常的事了。

两年不可抗辩条款,原则上是存在的,但大部分都是对于非故意的无如实告知有效。

而对一些恶意的不如实告知,法院的判决还是会有所不同的,现实中判拒赔的已经存在,所以也请大家千万不要冒这个险。

对于健康告知的坑,还有一个关于医保卡外借的问题。

如果你的医保卡外借药店买药,或者留下过就医或体检记录的,那你可要小心了。

你的卡每刷一次,社保系统就会有所记录。如果你刷的费用对应的病种属于保险公司重疾产品不能承保的,那么就麻烦大了。

如果你没如实告知,未来涉及理赔,保险公司也会根据社保系统的记录判断你是否属于故意不如实告知,就有可能拒赔。

对于医保卡外借会不会影响理赔的问题,欢迎进行微课回顾《医保卡外借, 后果很严重?》,.里面详细列出了哪种情况会影响理赔哪种情况不会影响理赔,以及外借过给别人时怎样做才能尽可能不影响理赔。

总而言之,我的建议是,无论大家有没有外借过医保卡给别人,为了保护自己,以后都不要再外借了。

好的重疾险不可缺的3个特征

一路讲坑下来,似乎感觉江湖险恶,买个保险都那么不容易。

其实,坑有千千万万,但正如重大疾病的种类一样,主要的也就我上面提到的那三大坑,大家留意到,也就基本避过很多雷区了。

接下来再掌握三点判断好重疾险的标准,你就可以大胆去选择你的重疾险了。

第一,好的重疾险,必须有轻症保障,买重疾最好的结果是不要出现重疾。

而最有效的办法,就是在疾病只是轻症的时候,就有足够的钱治疗,让它不要变成重疾。

前面我们讲到占发病率80%的重大疾病6种,它们对应的轻症有五种:原位癌、冠状动脉介入手术、轻微脑中风、不典型性心肌梗塞、慢性肾功能衰竭(早期尿毒症);通俗点讲就是原位癌、心梗、脑梗、支架手术、早期尿毒症。

我们在判断选择轻症的时候就要非常仔细了,因为没有监管部门统一的规定,因此也存在了有些公司很无耻地把极早期恶性肿瘤或恶性病变,拆成原位癌、皮肤癌、早期恶性病变,变成三个,数量看起来很多,其实就一回事。

有些公司不断升级轻症,就是不断地把一个变成多个,数量上吸引人。

当然轻症也分多次赔付,分辨好坏的标准其实跟重疾一样,看分不分组,还有间隔的时间有多长,有些公司的轻症不存在间隔期,那绝对是良心产品了。

第二,有了轻症后,选多次赔付的重疾险,最好的癌症能多次赔付的,其次是高发的六种最好均衡分布在不同的组。

这些产品其实现在市场上都有,大家如果还担心,可以找我们的专业保险顾问咨询。

第三,每个人的预算和需求都不尽相同,如果一款重疾险,身故保障、多次或单次赔付以及是否返还都可以作为客户自主选择的附加而不是强制式的捆绑销售,那就更好了。

以上就是我认为好重疾险必须具备的三个特征,供大家参考。

社保和百万医疗替代不了重疾险

最后,也是一个热门话题,我这里就简单提一下。为什么说社保和百万医疗替代不了重疾险呢?

社保和百万医疗也是疾病保障的好险种,不过它的功能主要在于实报实销,也就是你花多少给你报销多少。

而重疾险更多的是一旦确诊就给你支付,这笔理赔金你可以解决更多的住院医疗外的问题,例如出院后的疗养,重疾的疗养康复和治疗康复同等重要。

重疾的理赔金最重要的一个作用还有解决了因疾病带来的家庭收入损失,而这些都是社保和百万医疗所解决不了的,当然还有各种特种药品,也是属于社保和百万医疗不能解决的,这些都可以从重疾理赔金中得到处理。

简而言之,社保是基础,有了百万医疗和重疾险,我们的健康就能得到更好的呵护。

最后,也请大家善待每个为你推荐保险的人,因为买保险永远不会错。

想和“源来说保plus”的大咖做朋友吗?

快快扫描下方二维码添加吧!

保险问题放心问,

专业解答给到你!

▼

保plus

往期文章回顾:

《奇葩说》冠军邱晨自爆患癌:我们只有正视它,才有可能对抗它!

保险微课:

【我们是谁】源来说保plus自媒体,由一群毕业于清华、中大、上财等国内外知名高校的80后年轻人创办。团队以图文、视音频、课程及活动为载体,持续向大众输出有趣有料的保险科普内容,并为中国百万中产家庭及个人提供定制化、专业性的保障规划与咨询服务。

赞 88

赞 88  收藏 0

收藏 0